第一大股东新增授信不低于80亿元,厦门银行或需加强相关风险防范

近日,厦门海辰储能科技股份有限公司(以下简称“海辰储能”)发布公告称,公司与厦门银行(601187.SH)签署战略合作协议,厦门银行将在未来五年内向海辰储能提供累计不低于80亿元的意向性综合授信额度。值得注意的是,海辰储能为厦门银行第一大股东厦门金圆投资集团有限公司(以下简称“金圆投资”)所投资企业,而金圆投资于去年7月刚受让厦门银行原第一大股东所有股份。对此,专家分析称,成为银行大股东将增加其进行关联交易的可能性,但应控制相关风险。

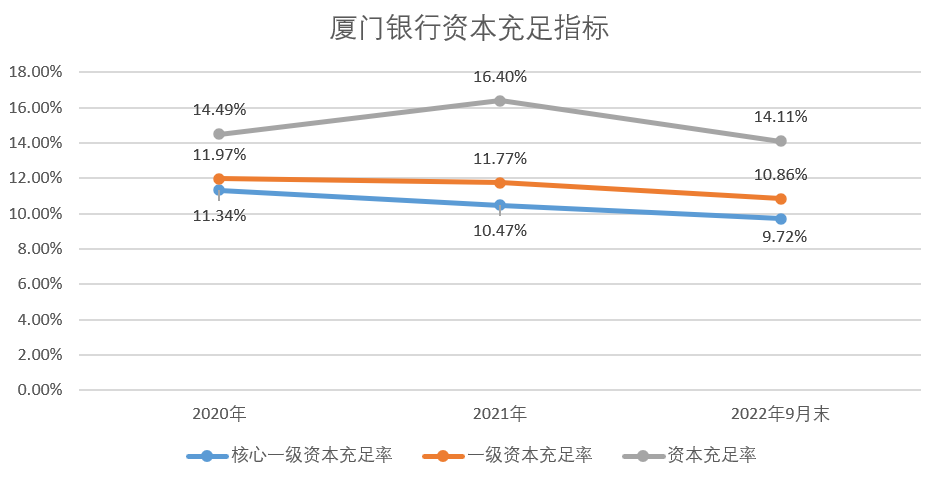

与此同时,厦门银行发布可转换公司债券(以下简称“可转债”)募集公告,银行拟募集不超过50亿元,后续用于补充厦门银行核心一级资本。数据显示,厦门银行资本充足指标已连续下滑,而其主要原因系银行业务的较快发展对核心一级资本形成一定消耗,资本遂面临补充压力。

新增大额关联授信

近日,海辰储能在其微信公众平台发布公告称,公司与厦门银行签署战略合作协议,合作内容包括厦门银行将在未来五年内向海辰储能提供累计不低于80亿元的意向性综合授信额度的合作,以及在资金管理、跨境业务、投资银行业务、供应链融资业务、个人金融业务等方面,给予政策倾斜和优先支持。

记者注意到,海辰储能为厦门银行第一大股东金圆投资所投资企业。企查查显示,海辰储能主要从事锂电池核心材料、磷酸铁锂储能电池及系统的研发、生产和销售,其投资机构包括博润多策略(厦门)股权投资合伙企业(有限合伙),后者则由金圆投资所投资。

据厦门银行2022年关联交易预计额度公告显示,截至2021年末,银行与金圆投资及其关联方的关联交易情况为:综合授信额度合计37亿元、他用担保额度18亿元、同业交易额度为15亿元以及相关服务费额度0.15亿元/年,共计70.15亿元。公告亦显示,厦门银行与金圆投资2022年关联交易预计授信额度为40亿元,他用担保额度为20亿元,关联交易额共计65亿元,低于2021年数据情况。不过,在与海辰储能达成此次合作后,该关联交易额度或有所上升。

值得注意的是,金圆投资此前并非厦门银行第一大股东。公告显示,2022年7月,金圆投资受让厦门市财政局所持有的厦门银行全部股份,此后,金圆投资及其关联方、一致行动人合计持有厦门银行4.88亿股股份,持股比例为18.51%,成为银行第一大股东。而在此之前,金圆投资仅持有银行0.32%股份。

全联并购公会信用管理委员会专家安光勇向《中国科技投资》记者分析道,关联交易指的是公司与其控股股东、实际控制人、关联方等之间的交易,而成为银行大股东会增加其进行关联交易的可能性。IPG中国首席经济学家柏文喜亦表示,“成为银行大股东,确实更容易及更倾向于进行关联交易以实现大股东的利益最大化。”

针对此有关的风险问题,安光勇亦表示,若大股东掌握银行决策权,则有可能利用银行的资源和信誉优势,获取不当利益,损害其他股东和银行的利益。

对此,柏文喜建议道,银行应加强内控机制,尤其是针对可能的关联交易风险加强防范和建立特别审查机制,防止利益输送和造成银行风险。安光勇进一步表示,“为了控制风险,银行应加强对关联交易的监管和管理,具体措施包括:制定相关规章制度,规范关联交易的程序和条件,明确关联交易的限额和审批权限;建立独立的审计、风险管理和合规部门,对关联交易进行专门审计和风险评估,及时发现和解决问题;采取公开透明的措施,及时披露关联交易信息,避免信息不对称和利益冲突;加强内部控制和风险管理,避免关联交易对银行的财务和经营风险产生不利影响。”

资本有待补充

与此同时,3月初,厦门银行发布向不特定对象发行可转债募集说明书(申报稿),拟募集不超过50亿元。目前,该申请已获得上海证券交易所受理。

此次发行可转债募集的资金,后续可用于补充厦门银行核心一级资本。数据显示,2020-2021年及2022年9月末,厦门银行核心一级资本充足率分别为11.34%、10.47%、9.72%,一级资本充足率分别为11.97%、11.77%、10.86%,资本充足率分别为14.49%、16.4%、14.11%。可见,核心一级和一级资本充足率均连续下滑。

而在此次发债之前,厦门银行已通过其他渠道补充资本。2020年10月27日,厦门银行在上海证券交易所主板上市,系福建省首家上市城商行。2020年,厦门银行还发行永续债10亿元;2021年,银行发行15亿元永续债,并发行45亿元二级资本债。不过,资本充足水平并未得到改善。

*资本充足指标基本连续下滑,根据银行年报数据制图

*资本充足指标基本连续下滑,根据银行年报数据制图

联合资信评估股份有限公司在对厦门银行的跟踪评级报告中指出,厦门银行业务的较快发展对核心一级资本形成一定消耗,未来核心一级资本或面临补充压力。

厦门银行业绩快报显示,截至2022年末,厦门银行资产总额达3712.55亿元,较上年末增加417.6亿元,增幅为12.67%;其中贷款总额为2003.74亿元,同比增长14.47%。2022年,厦门银行营业收入为58.79亿元,同比增长10.6%;归母净利润为25.04亿元,同比增长15.44%。

此前,央行印发的《关于推动建立金融服务小微企业敢贷愿贷能贷会贷长效机制的通知》提到,继续支持中小银行发行永续债、二级资本债,配合有关部门指导地方政府用好新增专项债额度合理补充中小银行资本,鼓励资质相对较好的银行通过权益市场融资,加大外源资本补充力度。

某银行市场部分析师告诉《中国科技投资》记者,一般来说,核心一级资本下降可能是银行内源性(利润留存)不足,银行加大不良风险处置力度,或者外源性融资渠道相对有限等因素造成。由于部分中小银行补充资本压力仍较大,预计未来中小银行发债融资、补充资本仍较为活跃,同时,补充资本金融工具更加多元化。该分析师补充道,“银行核心一级资本补充渠道主要是利润留存,增资扩股如IPO、优先股、定增、配股、可转债等方式。”

针对厦门银行关联交易及资本充足等相关情况,记者致函该行,截至发稿,未获回复。

(中科财经)