二季度环比向好,券商业绩拐点隐现?

继上周五首批上市券商半年报亮相之后,本周一又有第二批总计4家上市券商半年报发布,分别是中原证券、浙商证券、方正证券、国元证券。

今年上半年,方正证券实现归母净利润14.21亿元,逆势同比增长9.29%;中原证券止盈转亏,今年上半年亏损1.25亿元,同比下降154.79%;浙商证券实现净利润为7.27亿元,同比下降17.17%;国元证券归属于上市公司股东的净利润7.48亿元,同比下降11.57%。

自营业务是券商业绩的“双刃剑”,券商业绩的好与坏均与此紧密相关,上述券商中方正证券上半年自营业务同比增速达56.19%,中原证券自营业务同比下滑61.81%,浙商证券自营业务同比下滑54.42%,国元证券自营业务同比下降74.53%。

券商业绩低点已过,多家券商二季度业绩环比向好,其中方正证券第二季度单季净利润为9.44亿元,环比增97.97%;浙商证券第二季度单季实现净利润4.04亿元,环比增25.02%;国元证券第二季度单季实现净利润18.62亿元,环比增219.11%;上周五公布半年报的东吴证券,今年二季度单季归母净利润为7.04亿元,环比增518.90%。

方正证券业绩逆势增近一成

本周一公布半年报的4家券商中,方正证券最为抢眼,业绩实现逆势增长。

8月22日,方正证券发布2022年半年度报告,今年上半年,公司实现营收40.76亿元,同比微降0.10%,归属于上市公司股东净利润14.21亿元,同比增长9.29%。

方正证券今年上半年的业绩之所以能够逆势增长,与投行、资管、自营业务的优秀表现有密切关系,其中自营业务收入的激增是主要原因。

具体来看,今年上半年,公司信用业务产生的利息净收入为8.49亿元,同比下滑8.74%,收入占比为20.84%;经纪业务手续费净收入为17.93亿元,同比下滑15.73%,收入占比为43.99%;投行业务手续费净收入为2.24亿元,同比下滑14.61%,收入占比为5.50%;资管业务手续费净收入为1.35亿元,同比增12.14%,收入占比为3.32%;自营业务为8.55亿元,同比增56.19%,收入占比为20.98%。

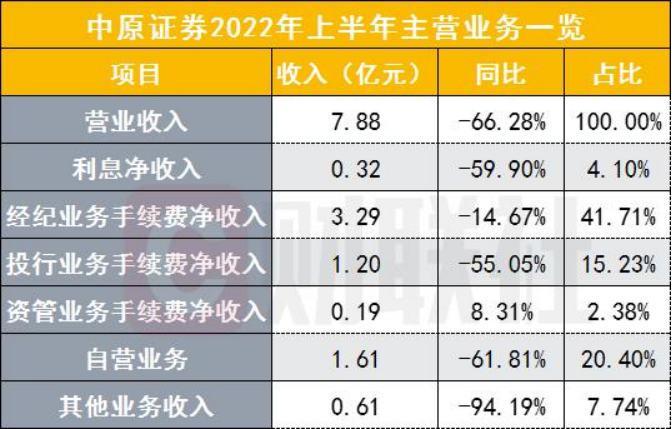

同日披露的中原证券2022年半年报显示,公司今年上半年实现营收7.88亿元,同比下降66.28%,归属于上市公司股东的净利润为亏损1.25亿元,同比下降154.79%,止盈转亏,去年同期净利2.29亿元。其中第二季度单季净利润为亏损1.44亿元,同比下降233.22%,环比由盈转亏,公司一季度净利润为1843万元。

多个主营业务的收入下滑,造成了中原证券今年上半年业绩的大幅下挫,信用、投行、自营的收入同比降幅接近或超过六成。

具体来看,2022年上半年,公司信用业务所带来的利息净收入为0.32亿元,同比下滑59.90%,收入占比为4.10%;经纪业务手续费净收入为3.29亿元,同比下滑14.67%,收入占比为41.71%;投行业务手续费净收入为1.20亿元,同比下滑55.05%,收入占比为15.23%;资管业务手续费净收入为0.19亿元,同比下滑8.31%,收入占比为2.38%;自营业务为1.61亿元,同比下滑61.81%,收入占比为20.40%;其他业务收入为0.61亿元,同比下滑94.19%,收入占比为7.74%。

由交易性金融资产巨亏所形成的公允价值变动,是公司自营收入大幅下滑的主要构成原因。公司今年上半年形成的交易性金融资产为亏损4.72亿元,公司公允价值变动收益为亏损4.62亿元。

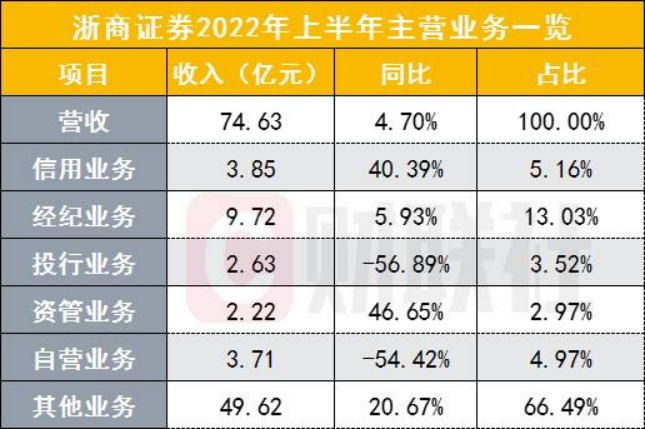

浙商证券2022年半年报显示,公司2022年1-6月实现营收74.63亿元,同比增长4.70%,归属于上市公司股东的净利润为7.27亿元,同比下降17.17%。

公司今年上半年信用业务、经纪业务、资管业务收入增长,投行、自营两业务出现大幅下挫,同比降幅均接近六成。

具体来看,信用业务利息净收入为3.85亿元,同比增40.39%,收入占比为5.16%;经纪业务净收入为9.72亿元,同比增5.93%,收入占比为13.03%;投行业务净收入为2.63亿元,同比下滑56.89%,收入占比为3.52%;资管业务净收入为2.22亿元,同比增46.65%,收入占比为2.97%;自营业务净收入为3.71亿元,同比下滑54.42%,收入占比为4.97%;其他业务净收入为49.62亿元,同比增20.67%,收入占比为66.49%。

其他业务收入反映公司从事除证券经营业务以外的其他业务实现的收入,包括出租固定资产、出租无形资产等实现的收入、投资性房地产取得的租金收入以及商品销售收入。浙商证券的其他业务收入类型为货物销售收入、期货加保险收入、租赁收入以及其他。

国元证券今年上半年出现增收不增利的情形,收入增长的同时,净利润反而下降逾一成

国元证券同日披露2022年半年度报告,今年上半年,公司实现营业总收入24.46亿元,同比增7.49%,归属于上市公司股东的净利润7.48亿元,同比下降11.57%。

与多数券商类似,自营业务是公司主营收入中增速下滑最大的业务之一。

分业务来看,今年上半年,公司实现经纪业务净收入6.4亿元,同比增长1.78%;实现信用业务收入4.12亿元,同比下降3.50%;实现投行业务收入2.58亿元,同比增长2.86%;实现自营投资业务收入1.49亿元,同比下降74.53%。实现客户资产管理业务净收入3708.56万元,同比增长14.25%;境外业务实现收入3718.61万元,同比下降67.26%;实现其他业务收入9.13亿元,同比增283.48%。

多家券商业绩低点已过

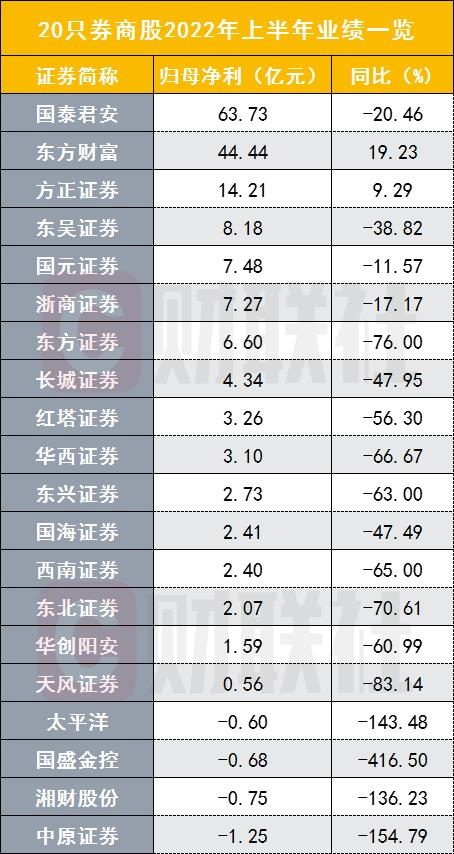

截至8月22日记者发稿,已经有5家券商发布半年报,叠加已发布业绩快报和业绩预告的券商股,已经有20家券商披露今年上半年业绩。

目前来看,券商股今年上半年表现不佳,20家券商股中18家券商股净利润,同比增幅下滑。其中12家券商股净利润同比降幅超过五成。

同比增速降幅较大的分别是国盛金控(-416.50%)、中原证券(-154.79%)、太平洋(-143.48%)、湘财股份(-136.23%)、天风证券(-83.14%)、东方证券(-76.00%)、东北证券(-70.61%)、华西证券(-66.67%)、西南证券(-65.00%)、东兴证券(-63.00%)。

同比增幅为正的仅有方正证券、东方财富,同比增幅分别为9.29%、19.23%。

中金公司非银研究团队研报预计,上半年上市券商营业收入同比下降19%,盈利同比下降28%,其中包括证券自营投资、科创板跟投以及私募股权投资在内的投资类业务由于方向性敞口受市场波动影响较大,成为拖累上市券商业绩的主要原因。

随着市场的活跃,券商股二季度单季收入环比增长出现曙光。

其中方正证券今年的第二季度单季净利润为9.44亿元,同比增129.19%,环比增97.97%;浙商证券第二季度单季实现净利润4.04亿元,同比下滑11.62%,环比增25.02%;东吴证券二季度单季归母净利润为7.04亿元,环比增518.90%;国元证券第二季度单季实现净利润18.62亿元,环比增219.11%,今年一季度净利润为5.84亿元。

国元证券表示,二季度,随着证券市场的逐渐稳定,公司积极调整投资结构,严控投资风险,证券投资损失有所减少。

山西证券发表研报称,随着半年报陆续披露,预计上半年业绩多数下滑,但二季度已明显改善,建议关注二季度业绩回暖,业绩表现相对优势券商。

中银证券研报称,资本市场改革和居民资产转移是券商板块促转型、提升估值中枢的长期推动力,预计业绩低点已过,未来逐步改善促进估值修复。

今年下半年,券商业绩能否重振雄风?有市场人士分析,目前券商周期属性仍然明显,今年下半年以来的近两个月股市表现一般,若市场接下来仍无突出表现,券商下半年业绩恐难完全脱离业绩弱势趋势。

(文章来源:财联社)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏