券商资管公募化改造产品二季度重仓股情况出炉,哪些个股被重仓持有?哪些个股增持最多?已一一浮出水面。

截至2022年二季度末,券商资管大集合公募化改造产品的重仓个股排名中,贵州茅台、宁德时代、东方财富的重仓持有市值居前三位,其中贵州茅台的持股总市值达27.7亿元;在二季度持股变化数量方面,温氏股份、中国巨石、碧桂园股份则获券商资管大力增持,增持股数均超过一千万股。

茅台宁德东财获资管重仓

2022年二季度,券商大集合公募化改造产品持仓市值排名前十的个股分别为:贵州茅台、宁德时代、东方财富、隆基绿能、TCL中环、盛屯矿业、吉利汽车、星宇股份、康龙化成、平安银行。

具体来看,持仓行业涉及日常消费、工业、金融、信息技术、可选消费、医疗保健等多个板块。隆基绿能、TCL中环都属于光伏产业链个股,宁德时代、吉利汽车、星宇股份均属于汽车产业链个股。

其中,贵州茅台的持股总市值达到27.7亿元,被12家机构的36只产品共同持有。宁德时代的持股总市值接近20亿,被10家机构的35只个股共同持有。这两只个股的持股市值远远领先于其他个股。

前十重仓个股中,东方财富等多只个股获券商资管增持,东方财富相比一季度增持566万股,盛屯矿业、隆基绿能、星宇股份、康龙化成均或增持超过300万股。相对地,平安银行获券商资管减持,相比一季度减持2731万股。

与一季度重仓持股排名对比,二季度中的吉利汽车、星宇股份、康龙化成跻身前十个股,而小米集团-W、招商银行、药明康德则掉出前十队伍。

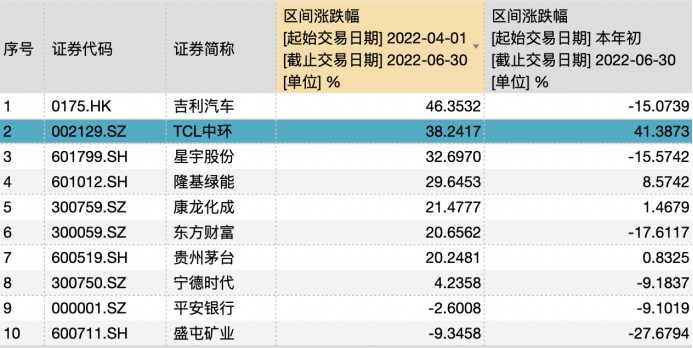

从行情走势来看,前十大重仓个股的股价表现较好,7只个股二季度涨幅超过20%。其中,吉利汽车二季度上涨46.35%,TCL中环、星宇股份二季度涨幅均超过30%,隆基绿能也上涨了29.66%。

前两个季度来看,前十大重仓个股的股价仍未完全修复,且分化严重。TCL中环今年前两个季度上涨41.39%,隆基绿能仅涨了8.57%,而吉利汽车、星宇股份、东方财富、盛屯矿业前两个季度跌幅超过15%,盛屯矿业甚至跌幅接近30%。

温氏股份获资管增持最多

从二季度增持的角度来看,温氏股份、中国巨石、碧桂园服务、玲珑轮胎、拓邦股份、沪电股份、创业慧康二季度均获券商资管公募改造化产品增持,增持规模均超过1000万股。这几只重仓股集中在消费、信息技术领域。

其中,温氏股份二季度获8只资管公募化改造产品持有,仅中信证券就有5只。其中“中信证券臻选回报两年持有A”、“中信证券臻选价值成长A”均为新进持有,分别增持1002万股、511万股。

在二季度增持排名中,中信证券旗下多只产品跻身其中。除了上述个股外,“中信证券卓越成长两年持有A”二季度增持盛屯矿业360万股,累计持股7827万股;二季度增持碧桂园1205万股,增持敏华控股506万股。“中信证券臻选价值成长A”增持微创医疗447万股,增持东方财富114万股,增持玲珑轮胎402万股。“中信证券臻选回报两年持有A”二季度还增持了玲珑轮胎765万股。而江海股份二季度获“中信证券红利价值一年持有A”增持924万股,占流通股比的1.18%。

中金公司旗下的“中金新锐A”二季度也增持了不少个股,包括拓邦股份、沪电股份、创业慧康,这都属于信息技术板块,且增持均超过1000万股;此外,“中金新锐A”还增持了天顺风能804万股,增持兴瑞科技572万股。

东方财富在前十重仓股的增持数量居前。截至二季度末,东方财富获7家券商资管的13只公募化改造产品持有,其中“中信证券臻选回报两年持有A”二季度增持212万股,“兴证资管金麒麟领先优势一年持有A”增持161万股,“中信证券臻选价值成长A”增持114万股。

谨慎看待后市

A股经历四月份的下跌后,市场逐渐呈现回暖态势。但外部局势依然紧张,俄乌冲突、海外流动性紧缩、疫情防控形势、经济恢复程度等都在持续发挥影响,对于后市走势,券商资管的管理人都给出了一定的研判。

中金新锐A始终专注于高端制造领域的投资机会。基金经理朱剑胜提到,尚有一大批的制造业优质公司当前依然处于历史上均值以下的估值水平,随着下半年原材料成本的降价传导至中游制造业或将会对制造业的盈利水平有非常明显的改善,因此对于下半年制造业的投资机会是比较乐观的。

朱剑胜也提到,“从行业上来看,除了新能源行业,更看好其中的风电及其产业链,另外也看好当前景气度处于低位,但后续复苏反转概率较高的电子制造业、机械以及计算机等成长型行业。 ”这一度程度上解释了中金新锐A二季度增持信息技术股的原由。

“中信证券臻选回报两年持有A”的管理人对后市保持相对中性偏多的态度。一方面关注相对稳健消费和前期受疫情影响超跌反弹的标的;也更积极地进行中长线配置布局,寻找景气度持续向好或者短期承压、竞争格局较好、壁垒较高、估值合理且具备增长空间的个股。

“中信证券卓越成长两年持有A”的管理人则认为,市场流动性虽有回暖,但由于疫情防控仍在进行,就业与收入预期较弱,欧洲经济也不稳定, 目前还看不出股市系统性行情的趋势,三季度可能呈现震荡或结构性行情。行业方面,相对看好具有医药、新能源车产业链部分环节、地产产业链,以及出口需求强劲的制造业。

(文章来源:财联社)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏