近期“抢券”一词频频浮现,这和上半年各界预期南辕北辙。

与此同时,市场资金面宽松,优质资产减少,“资产荒”的气味渐浓。信托、银行系理财子公司(下称“理财子”)抢筹城投债,公募基金则涌入二级资本债和利率债。

“城投信仰”不灭

近期房地产风险引发关注,土地收入和部分城投平台息息相关。据第一财经记者了解,近期众多信托公司、理财子仍颇为偏爱城投债。

“之所以说‘资产荒’,主要有两个维度。一是匹配资金收益的资产少了,比如大多数理财的资金给客户的比较基准就是4.5%左右,同时又想风险可控,那么唯一匹配的就是部分AA+的城投债;二是资金收益需求本就是4%以下的资金,需要匹配投资准入门槛,并绝对屏蔽风险,这部分资金就会去追AAA评级的城投债。而这部分资产不会突然放量,但资金因为早前的降准又多出来了,银行也不想瞎投,就开始抢城投债了。”某资深头部信托机构资管部投资经理对第一财经记者表示。

就发行量来看,数据显示,7月城投净融资额同比下滑546.17亿元,降幅36.43%;环比减少1283.41亿元,降幅57.38%,可见资产规模本身就在下降。

在“抢券”的推动下,票面利率也有所下行。数据显示,城投债1月的平均利率为4.03%,7月的平均票面利率为3.75%,8月截至目前的平均票面利率为3.48%。今年以来,城投债共发行4661只,截至目前的平均票面利率为3.83%,且至少有78只城投债的票面利率跌破2%。2021年城投债发行8067只,平均票面利率为4.45%;2020年城投债发行6004只,平均票面利率为4.48%。

除了信托机构,理财子也对城投债较为青睐。某股份行理财子的债券投资经理对记者表示,“我们对江浙地区的城投基本上‘应配尽配’,相关地区的资质仍较为优质,不然也没有其他更合适的配置标的。”

短期限品种更热门

尽管城投看似抢手,业内人士认为还需警惕风险。

就数据来看,目前披露出的高申购倍数发行结果公告中,主要是集中在短期融资券和超短期融资券,中长期债券的申购倍数并没有明显的提高。

例如,5月认购倍数最高的10只信用债中有9只是城投债,其中“22兴化城投SCP003”、“22大丰海港CP001”、“22牛首山SCP001”、“22镇江交通MTN003”、“22赣州城投MTN002”认购倍数超过20倍,这在过往十分罕见,但这些债的期限很多都在1年以内。集中投资于短期险债券,这意味着投资者认为城投公司未来发展仍存在疑虑或不确定性。

关键问题在于,城投公司的发展环境没有发生实质性变化,城投公司面临的问题和挑战依然存在。尽管城投债供给缺少是阶段性的事项,但也有观点认为,从公开数据来看,城投债供给减少是在各种因素综合影响下的结果,例如此前的银行间城投债的“红橙黄绿”分类。而从现有的市场情况来看,城投债供给很快会恢复。

以公司债券为例,从4月开始公司债券终止的数量开始大幅减少,这意味着债券供给的数量很快会增加。在利率持续下行的背景下,机构预计不少城投公司会启动债券发行计划,现有债券的供需状况或被打破。

更关键的是,从城投债的发行规模、偿还规模和净融资规模来看,2022年4月和5月的规模并不是最低的,高于2021年的多个月份。换言之,城投债的供给并不算稀缺。

公募偏好利率债、二级资本债

相比起城投债,公募基金此前更热衷抢筹利率债、二级资本债和永续债。

某头部公募基金投资经理也对记者表示,“在降息下,城投债信用利差的降幅感觉并没有明显好于其他行业,同等级、同期限的二级资本债利差更厚,而且城投债的风险整体在上升,因而其实没有特别理由去抢城投债。就当前的公募基金持仓结构来看,纯信用债的占比都在下降,二级资本债、永续债、ABS的占比在提升,ABS的利差已经低于历史极值了,纯利率债的配置占比也在提升。”

增配利率债并不难理解。6月时,各界普遍对于经济数据的看法更为乐观,机构对利率债的看法也偏空。直到7月的社融数据发布后,各界才开始转变观点,这也导致利率债被抢筹。尤其是在8月15日的MLF利率意外调降后,中国10年期国债、国开债收益率短线下行,10年期国债活跃券220010收益率回落至2.7%以下,目前则位于2.65%附近。

“在我们看来,利率水平在第三季度可能会因为经济增长放缓、中国央行继续放松货币政策而下降。”东方汇理新兴市场策略师JeffreyZhang表示。他表示看好短端3年期国债,并认为目前1年和3年期国债的利差已经扩大到四年来的最高点,在长于预期的宽松周期推动下,3年期国债收益率仍有相当大的下降空间。

就永续债和二级资本债而言,公募基金的配置需求相较于理财子更大。现金管理产品新规下,现金管理类产品新增两类债券投资的空间极小。

上述公募人士对记者表示,银行自营买二级资本债的风险权重比较高,或从100%提升至150%,这或抑制投资热情,但公募基金不存在这方面的压力。理财子仍可能配置,但变化可能在于两方面,一是久期适度缩短,二是交易属性增强。

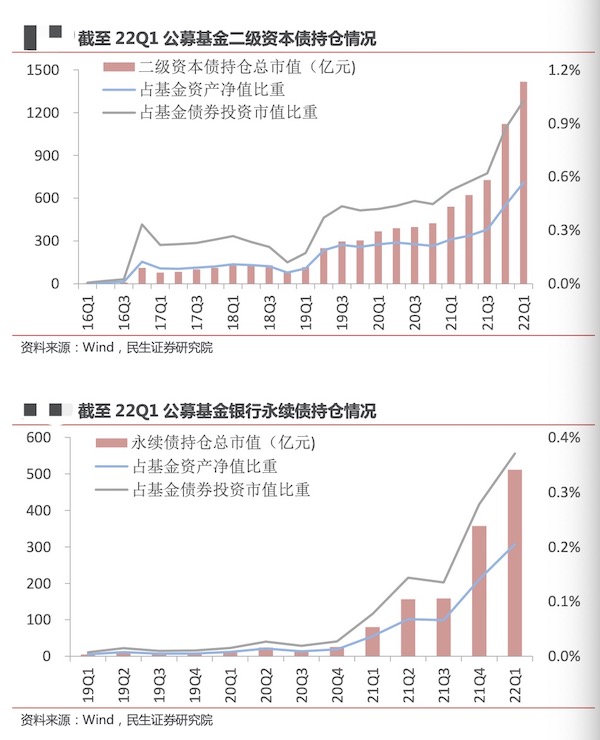

民生证券的研究显示,公募基金参与永续债、二级资本债的程度明显提升,截至2022年一季度,合计持仓市值超1900亿元,占比债券总持仓较2019年提升了1个百分点。持仓集中度较高,主要为国有和股份行。同时,两类债券流动性不断改善,有望更好满足公募基金的交易需求。

(文章来源:第一财经)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏